Avec 11 Milliards d’euros de collecte en 2013, l’assurance-vie est de nouveau le placement préféré des français devant le livret A qui doit se contenter de 12,14 Milliards d’euros collectés sur la même période. Plusieurs facteurs peuvent expliquer ce renouveau et afin de vous aider à choisir votre contrat pour 2014, je propose de vous présenter les différents aspects et particularités de ce placement pas comme les autres.

Une histoire de fiscalité

Aujourd’hui, en France un contrat d’assurance-vie a deux composantes majeures, d’une part l’assurance-décès, qui est un capital versé en cas de décès avant le terme du contrat, et d’autre part la « contre-assurance » qui permet à l’assuré de récupérer les primes investies avec les plus-values éventuelles tout en bénéficiant d’avantages fiscaux en fonction de la durée de vie du contrat. Il y a deux fiscalités : en cas de vie et en cas de décès. En cas de vie, c’est la date de création du contrat qui déterminera le montant de la fiscalité dûe. En cas de décès, c’est l’âge auquel vous avez effectué vos versements qui déterminera le montant des abattements et donc la fiscalité appliquée au capital transmis.

A) La fiscalité en cas de vie

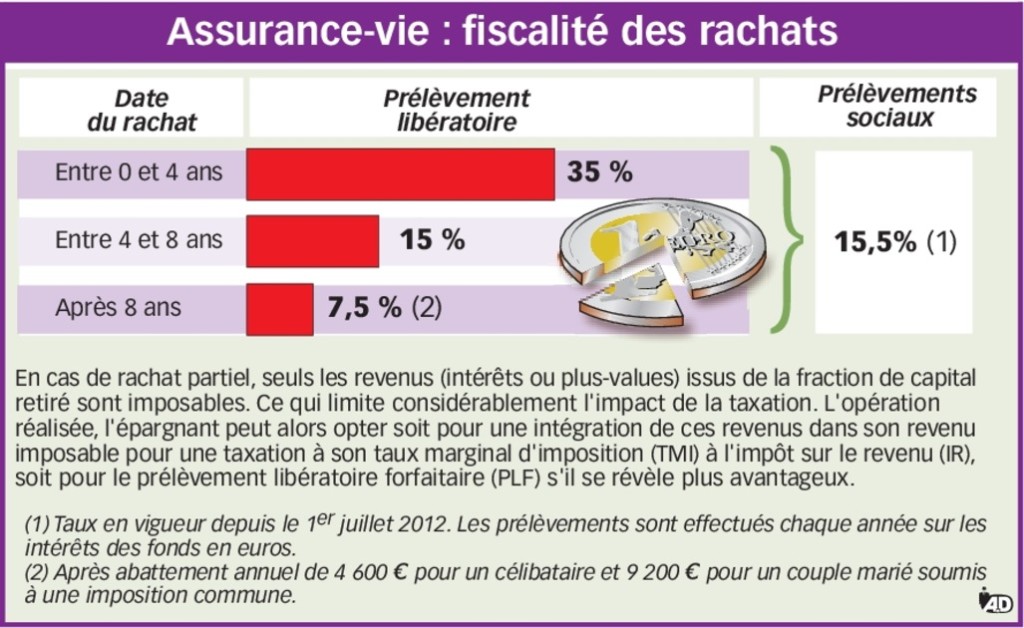

Si vous retirez de l’argent de votre contrat d’assurance-vie vous avez le choix entre l’impôt sur le revenu et le PFL (prélèvement forfaire libératoire). Pour choisir au mieux il faut comparer le taux du PFL et celui de votre dernière tranche d’imposition. Ce dernier est actuellement de 35% entre 0 et 4 ans, puis 15% de 4 à 8 ans et enfin 7,5% au-delà de 8 ans de détention du contrat. A cette fiscalité s’ajoute les prélèvements sociaux qui sont de 15,5% et qui sont prélevés directement par votre établissement financier. Enfin, au-delà de 8 ans quel que soit l’option choisie vous avez un abattement de 4 600€ sur les plus – values pour une personne seule et 9 200€ si vous êtes pacsés ou mariés.

Prenons l’exemple d’une plus-value de 1000 €, admettons que votre tranche d’imposition est élevée et que vous devez retirer 2 ans après la création de votre contrat. On choisira donc le PFL.

- Fiscalité = PFL + PS = 0,35×1000 + 0,155X1000 = 350 + 155 = 505€

- Gain net = 1000€ – 505€ = 495€

B) La fiscalité en cas de décès

En cas de décès pour les contrats souscrits après 1998, c’est l’âge auquel les versements ont été effectué qui détermine le montant des abattements pour les bénéficiaires. Avant 70 ans, l’abattement est de 152 500€ par bénéficiaire puis 20% de taxation du capital jusqu’à 902 838€ et 25% au-delà. Après 70 ans, l’abattement n’est plus que de 30 500€ tous contrats et tous bénéficiaires confondus, au-delà la taxation suit le barème classique de la succession et se fait donc selon le degré de parenté.

Exemple : Mr X a trois enfants, place 300 000€ sur un contrat d’assurance-vie à l’âge de 68 ans et choisi de nommer ses trois enfants comme bénéficiaires à parts égales. Les enfants n’auront pas de fiscalité à payer au moment du décès de leur père sur cette somme puisqu’ils ont chacun un abattement de 152 500€.

Le placement préféré de mon banquier…

Maintenant que vous êtes des professionnels de la fiscalité, il va falloir choisir votre contrat d’assurance-vie. Combien de fois votre banquier a essayé de vous « vendre » son contrat ? Pourquoi on me parle de frais d’entrée ou de frais de gestion je croyais qu’il n’y avait pas de frais ?

A) Des frais mais quels frais ?

Pour les frais sur l’assurance-vie, l’histoire est beaucoup plus simple que la fiscalité. Tout d’abord il y a toujours au moins des frais de gestion quel que soit le support d’investissement choisi. Mais l’avantage c’est qu’aujourd’hui tous les établissements sont obligés de communiquer les frais de gestion pour vous permettre de connaître votre vrai taux de rendement. Ensuite, il y a ces fameux frais d’entrée qui oscillent entre 0 et 5% la plupart du temps. Concernant ces frais, c’est dans les banques en ligne comme Boursorama, Fortunéo, BForBank, ING Direct que vous vous en sortirez le mieux puisque très souvent il n’y en a pas. Par contre pour les « bancassureurs » comme CIC, LCL, Crédit Agricole, BNP, Generali, La Maaf, Credit du Nord, Société Générale, AXA… ces frais sont situés entre 1 et 5%.

Sachez par ailleurs que ces frais sont négociables dans tous les établissements et dépendent de la somme que vous êtes prêts à placer. Plus celle-ci est importante et plus vous obtiendrez une réduction sur ces frais. Enfin il y a les frais d’arbitrage. Tous ces frais sont indiqués dans la notice d’information des contrats qui doit obligatoirement vous être remise avant la souscription. Sachez aussi, dans le cadre de votre future négociation de ces frais, que tous les acteurs du marché veulent « vendre » un maximum de contrats puisque la durée de détention d’un contrat d’assurance-vie est plus importante que celle d’un livret.

B) Du fonds en euros aux UC

Qu’est-ce que j’ai dans mon contrat d’Assurance-Vie ? Avec la crise des « subprimes » suivie de celle de la dette des pays du Sud de l’Europe, beaucoup d’épargnants (vous-même ?) se sont interrogés sur la façon dont était investie leur épargne. L’assurance-vie ne déroge pas à cette règle. Le fonds en euros peut s’assimiler au compte épargne classique de type livret. En effet, celui-ci est garanti en capital et son rendement est compris entre 2,5% et 4% pour l’année 2013. La plupart des contrats en France sont investis à 100% en fonds en euros, plus de 85% d’après le PDG de Generali.

Pour le fonds en euros les assureurs doivent respecter la règle d’investissement suivante : maximum 60% d’actions. Dans les faits la plupart des assureurs choisissent d’investir majoritairement dans des obligations d’Etats Européens puis dans l’immobilier, et maximum 20% en actions. Mais rassurez-vous, ces derniers doivent s’engager à vous garantir votre capital donc même si le risque zéro n’existe pas, le fonds en euros est aussi risqué que votre livret A. Pour ceux d’entre vous qui sont sceptiques, sachez qu’au pire des cas la Caisse des dépôts garanti vos contrats d’Assurance-Vie à hauteur de 70 000€.

Les fameuses UC (unité de compte) ne sont pas garanties en capital, ce qui vous permet d’optimiser votre rendement en investissant sur des actifs financiers tels que des actions, des obligations. Elles se classent en fonction du risque, du type d’actif, de la zone géographique et du style d’investissement du gérant. Aussi, pour ceux qui préfèrent les placements à risque réduit, il faut se tourner vers les OPCVM, la plus connue étant Carmignac Patrimoine (+7%/ an sur 30 ans). Pour faire un choix éclairé, il y a des sites spécialisés comme Morningstar, qui classent et notent toutes les OPCVM.

Enfin, il vous reste à connaître l’invention superbe de ces dernières années : le fond à formule ! Ce fond vous permet de faire des bénéfices sans prendre de risque. Par contre du fait de sa garantie de protection de capital vous devez vous engager à investir sur une période assez longue sous peine de perdre tout ou partie de votre investissement initial. Ce type d’investissement vous offre un rendement relatif car les frais de gestion sont en général beaucoup plus élevés que sur le fonds en euros ou les autres UC. Ils sont repérables à leurs noms de publicité pour détachant : « objectif rendement » « capital croissance +».

Alors finalement c’est qui le meilleur en 2014 ?

Le meilleur contrat d’assurance-vie c’est celui qui vous conviendra le mieux. C’est très facile de présenter les choses ainsi mais chaque contrat a son lot de qualités et de défauts. Les banques en ligne ont l’avantage de ne prendre quasiment aucun frais mais ne dispensent aucun conseil. Quant aux « bancassureurs », ils prendront des frais mais offrent un conseil et surtout, un interlocuteur. La vraie question est donc : Quel investisseur êtes-vous ?

Quand vous aurez trouvé quel est le meilleur contrat d’assurance-vie pour 2014, n’hésitez pas à me contacter puisque comme vous l’avez remarqué je cherche encore.